Что будет если платить по кредиту меньше чем положено ежемесячно

Что будет если не платить кредит и можно ли не платить законно

Кредитные обязательства порой оказываются непосильными и гражданин, взявший ссуду у банка, перестает вносить необходимые платежи. Однако подобные действия не являются выходом из положения: долги накапливаются, а затем наступают последствия, которые определенно не относятся к категории благоприятных. Что будет если не платить кредит и существует ли выход из сложившегося положения? Обратимся к действующему законодательству и политике известных банков, чтобы ответить на эти вопросы.

Заблуждения, связанные с кредитами

Некоторые заемщики, переставшие оплачивать по счетам, сразу начинают думать о самых худших последствиях. Особенно если долг выкупило коллекторское агентство. Но стоит помнить. Что большинство рассказанных историй о жестоких методах коллекторов являются всего лишь историями. Определенно не стоит ожидать:

Отсутствие подобных условий обычно воспринимается судом ка недостаточная доказательность по делу, и влечет за собой вынесение оправдательного приговора. Поэтому зачастую банки только пугают нерадивых заемщиков вероятностью тюремного заключения;

Обратной стороной медали является ощущение полной безнаказанности у должников. Самыми распространенными мифами в этой области считаются:

Чтобы найти выход из ситуации, когда тяжелое материальное положение. Потеря работы или иные обстоятельства мешают погасить кредит, нужно отбросить заблуждения и обратиться к четким положениям закона.

Что повлечет невыплата платежей

Избежать ответственности, отказавшись выплачивать долг банку не удастся. Финансовая организация строго следит за выплатами заемщиков, фиксируя все просрочки. Поэтому регулярное отсутствие оплаты не останется незамеченным. Другое дело, что меры воздействия четко отражены в действующем законодательстве, и превышать свои полномочия финансовая организация не имеет права.

Самыми «легкими» последствиями отказа от выплаты кредита являются:

Помимо этого банковская организация может продать ссуду коллекторскому агентству или обратиться в суд с требованием взыскать долг. В подобных случаях к заемщику будут приняты более серьезные меры воздействия.

При анализе возможных последствий также стоит учитывать, в течение какого периода времени отсутствуют платежи.

Просрочка в один месяц

Если однократно «забыть» внести платеж, то единственное, чего следует ждать – это звонок от уполномоченного сотрудника финансовой организации и напоминание о необходимости выплатить положенную сумму в определенный срок. Также следует ожидать начисления пени, размер которой напрямую зависит от условий договора и количеством дней, которые прошли с момента предполагаемой даты внесения платежа до его выплаты. В настоящее время известные банки назначают следующие неустойки:

Подробно с размерами неустойки можно ознакомиться в кредитном договоре, выдаваемом заемщику при заключении сделки.

Если не платить один год

Игнорирование платежей в течение одного года неизбежно приведет к тому, что банк предпримет попытку взыскать долги. То есть передать дело должника:

Обычно до подобного момента банк постоянно напоминает о себе заемщику: приходят электронные письма. СМС-сообщения, постоянно звонят работники финансовой организации. Так что первым признаком передачи долга сторонней организации, либо подачи искового заявления в суд является затишье. А оно, как известно, перед бурей.

Платежи отсутствуют 3 года

Если банк не предпримет действия в отношении заемщика в течение указанного промежутка времени, то вполне вероятно, что долг списан. Установленный 196 статьей ГК РФ срок подачи заявления с требованием выполнить обязательства по займу в судебный орган составляет именно три года. Однако следует также учесть, что начало исчисления данного периода может приходиться на разные дни. И не совпадать с представлениями заемщика. Статья 200 ГК РФ устанавливает, что отсчет срока давности может вестись:

Поэтому отказ от рассмотрения искового заявления будет выдан судом, если:

Однако обычно банки дают ход делу в течение первых нескольких лет с момента последнего поступления оплаты от кредитора.

Задержка составляет 5 лет

Объяснение, почему коллекторы или судебные приставы не потревожили неплательщика только одно: финансовая организация посчитала долг незначительным и списала его. Хотя в любом случае есть вероятность, что дело находится в службе судебных приставов, занимающихся исполнительным производством, а должника просто пока не смогли найти.

Если долг передан коллекторам

В случае, когда банку самостоятельно не удалось урегулировать отношения с должником, он может «продать» долг третьему лицу, в качестве которого выступает коллекторское агентство. С подобными организациями связано много слухов, однако самые страшные не могут быть правдой. Законодательство четко устанавливает допустимые меры воздействия на должника. Они обозначены в Федеральном законе № 230-ФЗ, принятом 3 июля 2016 года. В 7 статье нормативного акта обозначено, что коллекторы не имеют право:

Также представители организации вправе лично посетить заемщика.

Иные действия в отношении гражданина, не выплатившего кредит, особенно носящие характер физического воздействия не допускаются.

Обращение банка в судебный орган

В случае непогашения кредитных обязательств в отношении банка, финансовая организация вправе подать иск с требованием о взыскании необходимой суммы с гражданина в суд. При этом выбор органа зависит от размера долга. Если он составляет менее 500 тысяч рублей, в действие вступает 121 статья ГК РФ. Она указывает, что направлять заявление банку следует в мировой суд. Если орган примет положительное решение по делу, он выдаст судебный приказ о взыскании средств с должника. В дальнейшем он направляется в Службу судебных приставов. На его основании и ведется исполнительное производство.

Когда сумма задолженности превышает полмиллиона, за защитой прав банк обращается в районный суд по месту жительства заемщика. Возбуждается исковое производство, а гражданину направляется повестка, где указаны время и дата проведения заседания.

В ходе рассмотрения дела должник должен представить доказательства, подтверждающие наличие уважительных причин игнорирования платежей. В этом случае банк может пойти на мировую и заключить с гражданином новый договор, с более мягкими условиями. Но если заемщик игнорирует судебные заседания, то решение будет не в его пользу. Если суд вынесет вердикт о принудительном взыскании, дело передается в службу судебных приставов. Работники ведомства, на основании судебного решения ведут поиск должника и применяют меры к взысканию долга.

Процедура взыскания

Итак, обеспечить погашение кредитных обязательств должником, обязаны судебные приставы, которым направлен судебный приказ или решение. Полномочий у работников государственного ведомства для этого достаточно. Они могут:

Работа Федеральной службы судебных приставов прекращается только после полного погашения кредита.

Законные способы решения проблемы

Если гражданин не способен погасить кредит, лучше не доводить дело до суда. Существуют другие выходы из создавшегося положения. Однако большинство из них не освобождает лицо от обязательств по выплате долга. Но рассчитывать на смягчение условий его погашения можно.

Банкротство

Если в судебном порядке будет доказана несостоятельность гражданина, то он может рассчитывать на частичное списание и введение щадящего графика платежей. К тому же Признание человека банкротом по заявлению ведет к остановке дальнейшего роста долга. Подробно нюансы процедуры описаны в 10 главе ФЗ №1270ФЗ « О банкротстве».

В рамках процедуры возможно проведение следующих мероприятий:

Стоит помнить, что у процедуры признания банкротом имеются и существенные недостатки. Лицо, признанное несостоятельным, не может взять кредит, скрыв факт банкротства, выехать из страны до погашения обязательств по кредиту, даже распоряжаться имуществом, не поставив в известность финансового управляющего. Поэтому перед обращением в суд для получения подобного статуса следует попробовать применить иные способы выхода из создавшегося положения.

Выкуп долга

Долги заемщика может на законных основаниях взять на себя другое лицо. На этом основан принцип работы коллекторских агентств: они обязуются выплачивать деньги за гражданина и одновременно пытаются истребовать деньги с него.

Подобную схему может применить и физическое лицо. Взять на себя долги может родственник неплательщика. Или даже постороннее лицо, заинтересованное в использовании принадлежащего должнику имущества. Например, можно переоформить взятую в кредит машину и передать обязательства по выплате ссуды ее новому владельцу.

Рефинансирование

Еще одним способом уйти от долгов считается заключение кредитного соглашения с другой банковской организацией. Тогда финансовое учреждение выкупает долги лица у первоначального кредитора, и выплачивать деньги гражданин будет по новому договору. Можно также пойти и по более простому пути, не предполагающему взаимодействие банков: оформить кредит и самостоятельно погасить предыдущий заем при помощи выданных средств. Однако далеко не каждая кредитная организация пойдет на сотрудничество с человеком, имеющим плохую кредитную историю.

У должника есть шанс полностью избавиться от непосильных обязательств, не внося платежей. Однако вероятность подобного исхода крайне низка. Для этого необходимо, чтобы договор с банком был признан недействительным в судебном порядке. Подобное может произойти при обнаружении существенных ошибок в документе. Сделать это под силу только опытному юристу. Но лучше не рассчитывать на везение, а вносить платежи по кредиту вовремя.

Что будет, если не выплачивать кредит – советы юриста

Какие могут быть последствия не погашения кредита? Заполните форму ниже и наш первый свободный юрист-консультант ответит на все Ваши вопросы!

Что будет если платить по кредиту меньше чем положено ежемесячно

Оформили кредит на 3 млн руб. на пять лет. Теперь собираетесь отдать долги раньше срока. Возникает вопрос: «Что выгоднее — уменьшить размер платежа или срок кредита?»

Однозначного ответа на вопрос, что выгоднее, нет. Ведь учитываются такие факторы, как длительность кредитования, сколько внесено ежемесячных платежей, ставка по процентам. Рассмотрим способы экономии на примерах. Объясним, в каких случаях выгоднее уменьшить сумму платежа, а когда лучше сократить срок кредитования.

Как работает график оплаты?

Почти все кредиторы России предлагают клиентам взять деньги в долг по аннуитетной системе. Остальные — по дифференцированной.

Аннуитетная система. Устанавливается график оплаты и вся сумма долга вместе с процентами распределяется равными долями. В итоге заемщик оплачивает ежемесячно одну и ту же сумму.

Дифференцированная система. При дифференцированной системе заемщик оплачивает разные суммы ежемесячно. Вначале заемщик вносит максимальную сумму и со временем ежемесячный платеж уменьшается.

Если у клиента оформлен кредит по аннуитетной системе и он планирует досрочно рассчитаться с долгами, банк предлагает выбрать один из способов: сократить длительность кредита или уменьшить ежемесячные взносы.

Когда заемщик соглашается на сокращение срока кредитования, увеличивается ежемесячный платеж, но итоговая переплата уменьшается. Это актуально в том случае, если досрочное погашение проходит в первые месяцы. Заемщик быстрее расплачивается с долгами, но увеличивается финансовая нагрузка, т. к. приходится больше платить в месяц.

При дифференцированной системе размер переплаты будет меньше, если сократить длительность кредита, т. к. долг и проценты распределяются на весь срок кредитования. При досрочном погашении еще больше возрастает ежемесячный платеж, чем при аннуитетном способе оплаты, но зато переплата будет минимальной.

Как уменьшить проценты по кредиту в 2021 году?

Оформили ипотеку три года назад под 15%, но в прошлом году ситуация поменялась. Появилась льготная ипотека под 6,5% и многие кредиторы предлагают оформить ипотечный кредит под 8−9% годовых. Разница существенная. Но как снизить процентную ставку, чтобы меньше переплатить банку?

Рефинансирование

Воспользуйтесь услугой рефинансирования и сократите ставку по ипотечному займу до 8%. В итоге сократите сумму ежемесячного платежа и уменьшите финансовую нагрузку.

Реструктуризация

Помимо рефинансирования, есть еще способ уменьшить переплату по займу. Воспользуйтесь услугой реструктуризации в банке, у которого оформлен кредит. В этом случае банк увеличит срок выплаты суммы долга. На практике уменьшается сумма ежемесячного платежа вместе с процентной ставкой. Но если заемщик будет выплачивать кредит по полному сроку, увеличится общая сумма переплаты.

Некоторые банки соглашаются на такие поблажки, как одновременное уменьшение срока кредитования и ежемесячных взносов. Но кредитор максимально снизит ставку на 1−1,5%. Разница будет, но незначительная. Реструктуризация долга больше подходит заемщикам, у которых возникли сложные финансовые обстоятельства.

Ставка по процентам

При оформлении кредита смотрите на ставку по процентам. Это ключевой параметр, который влияет на размер переплаты. Потребителю выгодно, когда он оформляет кредит по минимальной процентной ставке. Среди банков сложилась серьезная конкуренция, поэтому для привлечения потенциальных заемщиков кредиторы предлагают различные кредитные продукты с выгодными условиями.

Но на ставку по процентам влияет и ЦБ РФ, который принимает решение о повышении или понижении ключевой ставки. Например, в марте 2021 году ЦБ РФ решил поднять ставку на 0,25% с 4,25%. В итоге сейчас ключевая ставка составляет 4,5%.

Досрочное погашение кредита

Если уменьшить сумму ежемесячного платежа при досрочном погашении потребительского кредита, переплата будет такой же, как и при уменьшении срока. Для примера воспользуемся кредитным калькулятором на сайте creditcalcul.ru.

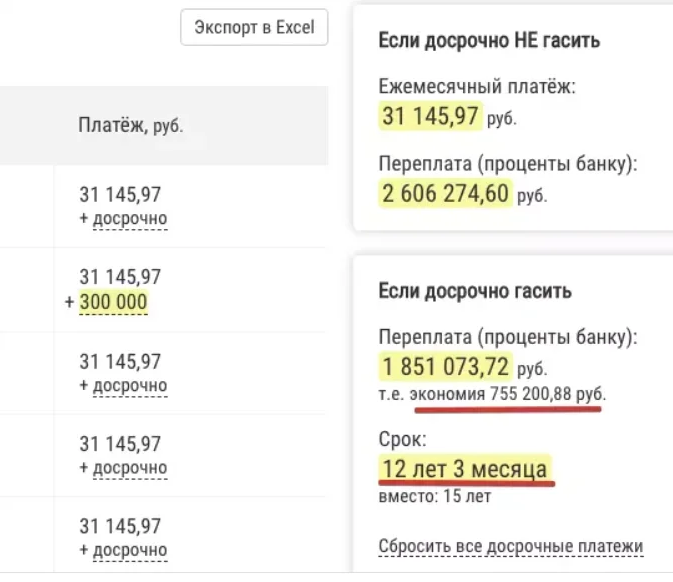

Например, взяли в кредит 3 млн руб. на 15 лет по ставке 9,4% годовых. Для начала вносим плату с уменьшением срока в 300 тыс. руб. В итоге срок кредитования уменьшился с 15 лет до 12 лет и трех месяцев, а экономия составила 755 тыс. руб.

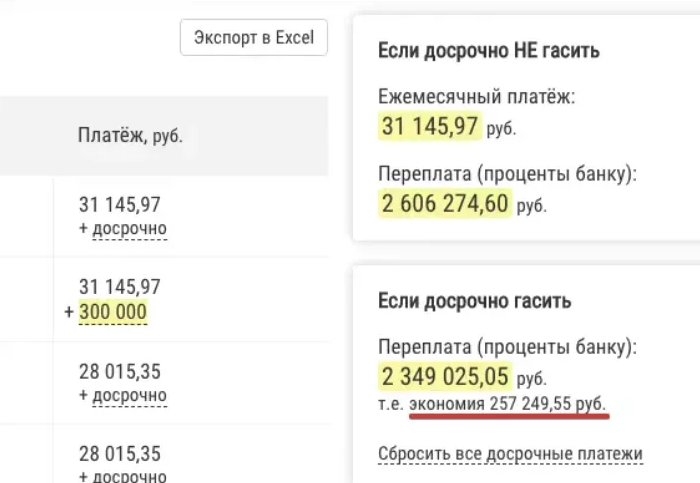

Теперь проделаем то же самое, внесем 300 тыс. руб., но уменьшим ежемесячный платеж. На кредитном калькуляторе видно, что выгода заемщика составила всего 257 тыс. руб.

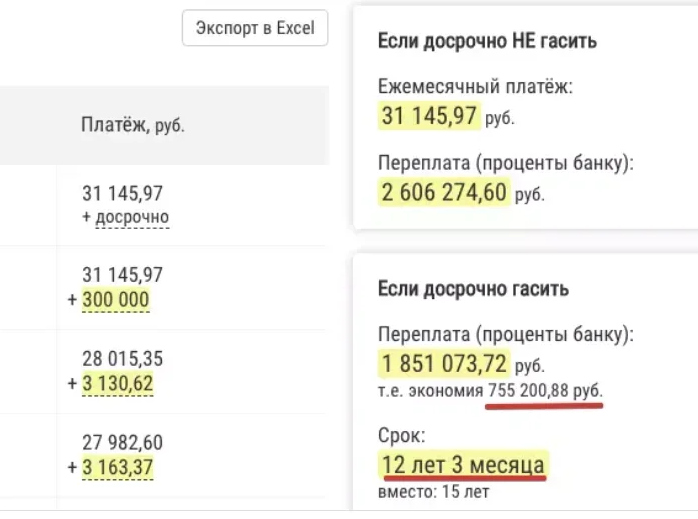

Зато сократился ежемесячный платеж с 31 тыс. руб. до 28 тыс. руб. Если заемщик продолжит платить по 31 тыс. руб., то получится такая же экономия, как в первом случае и с аналогичным сроком, что и в первом варианте.

Подтверждение — на картинке ниже.

Видим, что экономия составит 755 тыс. руб., как и в первом случае с сокращением срока займа. Отличие в том, что в последнем варианте сокращается сумма обязательного платежа.

Клиенту банка постоянно придется тратить время на прохождение процедуры досрочного погашения. Но если вносить досрочные выплаты не каждый месяц, а сразу за несколько месяцев или полгода, это не отнимет много времени.

Отсюда делаем вывод, что переплата не определяется типом досрочного погашения, — влияет именно размер ежемесячного платежа.

Когда выгодно уменьшить срок займа?

Уменьшить срок займа, чтобы сократить размер переплаты выгодно в следующих случаях:

заем оформили 2−3 месяца назад, а до погашения еще три года;

у банка отсутствуют дополнительные комиссии за досрочное погашение;

сумма ежемесячных платежей не будет превышать 40% от дохода семьи заемщика;

оплата по кредиту вносится равными платежами — аннуитет.

Экономия при дифференцированной системе расчета

В России 10% банков предлагают оформить кредит по дифференцированной системе расчета. В этом случае клиент первые месяцы вносит оплату больше, а потом оплата постепенно уменьшается.

Допустим, взяли в банке 150 тыс. руб. на два года. И сейчас планируете частично погасить задолженность и внести 50 тыс. руб. сверху.

Сумма ежемесячного долга составляет 6250 руб., т. к. 150 тыс. руб. / на 24 месяца = 6250 руб. За полгода вы заплатите 37,5 тыс. руб. В итоге банку придется выплачивать еще 112 500 руб.

Рассчитаем, сколько будет экономия заемщика при досрочном погашении кредита.

(118750×0,18/12) + 6250, получаем 8031,25 руб. По графику за полгода.

(112500-50000)/18. Получаем 3472 руб. Сюда входит сумма долга и проценты.

Получается, при досрочном погашении долга и внесении суммы в 50 тыс. руб., заемщик существенно сокращает финансовую нагрузку.

Внимание: условия банков

Банки часто вносят коррективы и условия, которые прописаны в договоре.

В договоре предусмотрены скрытые комиссии, досрочное погашение обернется дополнительными затратами.

Кредитор запрещает пользоваться досрочным погашением.

Если банк разрешает досрочное погашение долга, от заемщика требуется собрать дополнительные документы. В итоге преимущества сводятся к нулю.

Досрочное погашение всегда ведет к снижению переплаты. Но всегда ли досрочное погашение кредита так выгодно заемщику?

Если заемщик выплачивает многолетний кредит и уже рассчитался с банком на 60−70%, досрочно погашать заем не имеет смысла. При аннуитетном способе оплаты в первую очередь выплачиваются проценты, а уже потом выплачивается основной долг.

Получается, что выгоднее предусмотреть досрочное погашение на начальном этапе, когда вносите плату именно за проценты и не трогаете сумму по основному долгу.

Переплата не имеет смысла?

Пример 1. Учитывайте ежегодную инфляцию, когда обесценивается национальная валюта. Например, если в прошлом году на отдых с семьей в Анапе требовалось 120 тыс. руб., то в следующем потребуется 160 тыс. руб. Это связано с ростом цен на отели и их обслуживание.

С каждым годом национальная валюта обесценивается, но заемщик продолжает вносить плату по графику и сумма не меняется. Даже если рубль рухнет на 10−15%, заемщик будет продолжать вносить ту же сумму, которая прописана в кредитном договоре.

Пример 2. Клиент ежемесячно платит долг по кредиту банку, но у него появились свободные деньги от продажи имущества, драгоценностей или автомобиля. Возникает вопрос: «Внести большую часть оплаты по кредиту и уменьшить финансовую нагрузку или попытаться заработать?»

Заемщик открывает депозит под 8−10% годовых и вкладывает деньги, вырученные от продажи имущества. В итоге удается накопить сумму, заработать на процентах и рассчитаться с долгами.

Как выгодно рассчитаться с ипотекой?

Что делать, когда оформили ипотеку под высокий процент, но появились предложения банков с привлекательными процентными ставками? Здесь есть только один выход — воспользоваться услугой рефинансирования. Если планируете сэкономить на ипотечном займе, обращайтесь в компанию МБК.

Бесплатно проконсультируем и подберем выгодные предложения. В итоге вы не только сократите сумму ежемесячного платежа, но и уменьшите размер переплаты. А свободные деньги найдете куда потратить — например, вложите их в бизнес, купите новый автомобиль, технику, отдых.

Будьте с нами — подпишитесь на рассылку. Мы уведомим вас о новых статьях по почте или мессенджеру.

Преждевременный возврат денег выгоден для плательщика, но никак не для банка. Поэтому кредитные организации разными способами пытаются предотвратить досрочное погашение кредитов. Мы расскажем о подводных камнях ранней выплаты долга банку.

Можно ли досрочно погасить кредит?

Если клиент выплачивает деньги раньше времени, то банк лишается части прибыли. Поэтому раньше практически в каждом кредитном договоре прописывалось, что обладатель кредита должен будет заплатить какие-либо штрафные санкции при досрочном погашении. Таким образом банки страховали себя от финансовых рисков.

С 2011 года законодательно запрещено удерживать штраф с банковских клиентов. При этом нужно обязательно уведомить банковскую организацию за 30 дней до даты раннего погашения кредита. В договоре может быть установлен срок меньше, чем 30 суток.

Но при этом за банками сохранилась возможность отказать клиенту в досрочном погашении. Либо ограничить сумму, которую можно выплатить единовременно. Обращайте внимание на этот пункт при заключении договора с банком.

Можно полностью погасить долг, а можно выплатить части кредита. При частичном погашении можно уменьшить ежемесячную сумму или сократить сроки кредитования. Если зарплата небольшая, лучше уменьшать сумму, а если клиент стабильно получает крупные вознаграждения, то целесообразнее будет сократить срок выплат.

Условия досрочного погашения в банках

Банки выставляют разные условия в отношении досрочного платежа.

Может произойти и обратная ситуация. Банк вправе потребовать выплатить долг досрочно. Но только в тех случаях, когда были большие опоздания с платежами. Иногда даже при одноразовой задержке банк может выставить такое требование, если в этот период у банка есть финансовые проблемы.

В этом случае можно предоставить документы, которые доказывают Ваши денежные трудности. То есть документально оправдаться за просрочку платежей.

Возврат процентов по кредиту при досрочном погашении

Если кредит выплачивался аннуитетными платежами, а не дифференцированными, то при досрочном погашении кредита есть шанс вернуть часть уплаченных процентов.

При аннуитете долг платится равными частями за весь срок кредита. В этом случае в первое время больше выплачиваются проценты, чем основная сумма задолженности.

Проценты – это вознаграждение банка за то, что он предоставил возможность пользоваться своими средствами. Получается, что при досрочном погашении кредита с аннуитетными платежами человек выплачивает вознаграждение за весь срок, но пользуется деньгами гораздо меньше.

Появляются излишне уплаченные проценты при досрочном погашении кредита. И вернуть их можно, но только при обращении в суд. Просто так банк проценты не вернет.

Алгоритм действий при досрочном погашении кредита

Ничего сложного в процедуре погашения нет, но есть несколько важных нюансов, про которые нужно помнить.

Итак, чтобы выплатить банковский долг досрочно:

Не всегда досрочное погашение – выгодное действие. Если есть необходимая крупная сумма, ее можно положить на депозитный счет в банке.

В условиях кризиса в стране и отсутствия стабильности тоже не стоит спешить с досрочным погашением, ведь есть вероятность, что кредит снова понадобится в ближайшее время.

В интернете есть множество кредитных калькуляторов. Воспользуйтесь ими, чтобы просчитать максимальную выгоду: в какой срок лучше погасить долг. Ведь в любом случае, если выплатить кредит заранее – не нужно будет переплачивать банку проценты.

Возврат страховки при досрочном погашении кредита

Во многих случаях банки обязывают клиентов заключать также и страховые договоры. Таким образом кредитные организации пытаются обезопасить себя от возможных рисков

При досрочном погашении возможны два сценария:

Все зависит от первоначальных условий, которые обговаривались при подписании соглашения.

Возврат части страховой премии тоже зависит от того, что написано в документах. Если договором предусмотрен возврат премии при досрочном погашении, то можно обращаться в страховую компанию.

Бывают случаи, когда даже при наличии такого пункта страховые агентства отказываются платить. Выход один – обращаться в суд. Закон будет на стороне клиента.