что значит доходный договор

Учет в строительстве: что бухгалтеру надо знать про договоры

Внимательно оцениваем договор и его условия.

Любой бухгалтер, работающий в строительстве, понимает, что договор — это очень важная составляющая строительного бизнеса и он важен по трем причинам:

Сразу отмечу, что п. 2 ст. 54.1 НК РФ предусматривает, что налогоплательщик при исчислении налога на прибыль вправе уменьшить налоговую базу и (или) сумму подлежащего уплате налога при соблюдении одновременно двух условий:

Именно такое понимание договора и особое внимание деталям при заключении его позволят минимизировать правовые, финансовые и налоговые риски.

28 октября на семинаре в Москве соберутся бухгалтеры, которым расскажут все про учет в строительстве. Проведет мероприятие один из ведущих лекторов страны Джаарбеков С.М. Он расскажет про налоги и бухгалтерский учет участников строительной деятельности (подрядчиков, застройщиков (заказчиков), технических заказчиков, инвесторов). Особое внимание будет уделено новым положения законодательства, разъяснениям официальных органов, важным судебным прецедентам, вопросам, которые могут вызывать споры с налоговыми органами, налоговым рискам для строительных организаций. Записывайтесь.

Поэтому, после того как бухгалтер проверил соответствие первичных документов положениям закона 402-ФЗ «О бухгалтерском учете» и положениям статей 54.1 и 252 НК РФ, необходимо детально ознакомиться с содержанием договора, чтобы понять какие проводки надо сделать в бухгалтерском учете и каким документом оформить операцию в бухгалтерской программе.

Проверяем договор

Строительство — это сложная отрасль, где очень много рисков, связанных с проектировкой объекта, правильно проведенными геодезическими изысканиями, качеством строительных материалов, слаженной работой подрядчиков и прочими условиями. Поэтому договор в строительстве имеет особо важное значение и является одним из самых сложных договоров. Мы разработали свой алгоритм проверки договора, предлагаю вам попробовать использовать его в своей работе. Если вы пользуетесь своим алгоритмом, то, возможно, какие-то пункты, приведенные ниже, могут оказаться вам также полезны.

1. Реквизиты (название, отражающее вид договора, дату, номер, место заключения). Например, для строительной отрасли — это договор подряда, аренды строительного инструмента или строительной техники, субподряда, договор поставки строительных материалов.

2. Вводная часть договора («преамбула»). Как правило, в этой части договора содержится информация, идентифицирующая участников договора: название организации, должность, ФИО лица, представляющего ее интересы (по доверенности или на основании Устава), заключающего договор.

При проверке этого раздела вам необходимо сверять информацию, указанную в договоре с выпиской из ЕГРЮЛ, которую можно найти на сайте ФНС. Помните, что если договор заключен лицами, которые не имеют юридических полномочий представлять интересы организации, то он будет считаться юридически незаключенным. Для строительных организаций в данном разделе по уже сложившейся практике, указываются также данные СРО (номер и дата), так как без СРО строительные работы проводить нельзя. А также многие организации, которые находятся на упрощенном режиме налогообложения, указывают в этом разделе информацию о своем режиме (поставщики сырья и материалов могут применять УСН). Следует обратить внимание на то, что организации, которые выполняют строительно-монтажные работы, имеют право использовать только основную систему налогообложения.

3. Предмет договора. В предмете договора указывается информация — что это за договор: подряд, субподряд, поставка сырья и материалов, аренда строительного инструмента или строительной техники с экипажем.

Что строительным организациям важно отразить в данном разделе договора, чтобы не было претензий со стороны контролирующих органов?

При формировании этого раздела очень важно учитывать, что все расходы строительной организации делятся на два крупных блока. Либо это расходы управленческие (административные), либо это расходы, связанные с объектом строительства.

Если расходы, указанные в договоре, связаны с конкретным объектом строительства, то вам необходимо указывать наименование объекта строительства и его адрес буква в букву в полном соответствии с разрешением на строительство объекта либо в договоре подряда с заказчиком.

Также в данном разделе указывается вариант выполнения строительных работ (собственными силами или с привлечением субподряда). Данное условие является очень существенным для строительного договора, т.к. влияет на налогооблагаемую базу по НДС и налогу на прибыль.

Кроме того, вам нужно учитывать, что часто, раздел предмет договора, а также другие разделы договора содержат отсылки на приложения. Сама нумерация разделов договора, абзацев правовых положений внутри каждого раздела, приложений договора, названия приложений должны четко совпадать с информацией текста договора. В реальной жизни на практике этому не уделяется достаточно внимания, при этом такого сорта разночтения могут иметь для организации серьезные правовые последствия.

4. Цена договора и условия оплаты. Это очень важная часть любого договора в бизнесе, а тем более в строительстве. Цена договора должна соответствовать итоговой строке сметы. Когда цена договора указана в формулировке сумма, в т.ч. НДС, то и в смете формулировка должна быть такой же. Не допускайте в формулировке никаких разночтений и обязательно указывайте ставку НДС. Часто, на практике, встречаются варианты, что в смете, в отличие от договора, НДС выделяется сверху без указания ставки. Очень важно выделять ставку НДС и указывать ее, особенно учитывая, что с 01 января 2019 г. она стала 20%.

Практика показывает, что часто в данном разделе есть разночтения следующего характера. Содержится формулировка, что цена по договору устанавливается ведомостью согласования договорной цены, а между тем прикладывается смета. Обратите внимание: это два разных документа. Лучше придерживаться формулировки сметаи в указании цены договора и названии самого документа, которая является приложением к договору и его неотъемлемой частью. Тем более, что ст.743 ГК РФ такой подход поддерживает:»Подрядчик обязан осуществлять строительство и связанные с ним работы в соответствии с технической документацией, определяющей объем, содержание работ и другие предъявляемые к ним требования, и со сметой, определяющей цену работ«.

На практике разночтения в названии документов почти всегда имеют правовые последствия. Если вы упомянули в договоре оба документа (ведомость согласования договорной цены и смета), то они должны быть оба приложены к договору для обоснованности расходов.

5. Права и обязанности сторон— это самый емкий из всех разделов. В договорах подряда и субподряда он содержит детальное описание процедур выполнения, извещения о готовности и сдаче выполненных строительных работ. Обратите внимание на следующие три пункта:

1) Обязательно должна быть прописана в договоре возможность принятия частями работ и расходов для бухгалтерского и налогового учета на подрядные или субподрядные работы. Например, работы сдаются поэтапно или согласно графику выполнения работ (графиком следует предусмотреть хронологию сдачи работ).

2) Возможность отказа в приемке работ с написанием мотивированного отказа. Спорные ситуации, которые возникают при исполнении строительного договора связанны в том числе и с качеством принимаемых выполненных работ. Эти ситуации влияют на расходы и доходы организаций-участников договора подряда и субподряда, а также на обязанности оплаты выполненных работ (т.е. расходования оборотных средств) и формирования налогооблагаемых баз по НДС и, конечно, прибыли у участников договора.

Важно понимать, что существует обратная пропорциональная зависимость между участниками договора. Что для заказчика и подрядчика, для подрядчика и субподрядчика, соответственно, расходы по налогооблагаемой базе по прибыли и НДС к зачету для одной стороны, то является налогооблагаемой базой по этим налогам для другой стороны.

На практике нередко встречаются ситуации, когда заказчик, испытывающий трудное финансовое положение, не готов платить за выполненные работы и отказывает в приемке работ. В такой ситуации для подрядчика важно не допустить, чтобы выполненные объемы работ не стали налогооблагаемой базой по НДС и прибыли и вы, со своей стороны, должны получить мотивированный отказ в приемке работ. Такой отказ должен содержать обоснованную причину в отказе приемки работ и ссылку на ГОСТы и строительные нормативы.

3) Многие строительные подрядные организации прибегают к услугам организаций-субподрядчиков. Строительные организации-заказчики, чтобы обезопасить себя от финансовых потерь в части получения вычета по НДС и расходов по прибыли, когда договор содержит условие выполнения работ с привлечением субподряда, прописывают в договоре свое право компенсации такой потери за счет стороны подрядчика.

Если запишетесь на семинар по учету в строительстве через «Клерк» — будет скидка. В стоимость включены раздаточные материалы по теме семинара, питание, комплекты для записей.

Если при проверке всех субподрядчиков выявится схема или какой-то один субподрядчик будет признан недобросовестным, то указание такого условия в договоре позволит в досудебном или судебном порядке получить компенсацию в размере незачтенного налоговиками НДС и расходов по прибыли.

6. Ответственность сторон. В данном разделе договора предусматриваются пени и штрафные санкции для каждой из сторон участников договора за нарушение сроков оплаты, выполнения работ, использование некачественных материалов и др. Вам как бухгалтеру нужно учитывать, что возможность взыскания штрафных санкций прописывается в договорах строительства вариативно. Это может быть либо правом заказчика, подрядчика, либо обязанностью. Обратите свое внимание на то, что формулировка обязанности имеет налоговые риски, а именно, обязанность начислить эти санкции и включить в налогооблагаемую базу по прибыли.

Статью подготовила Елена Шуганова, бухгалтер отдела бухгалтерского аутсорсинга и налогового консультирования юридической компании «ПРИОРИТЕТ»

Разработка системы учета договоров на базе 1С

ФГБУ Обь-Иртышское УГМС, обратилась к нам с проблемой ведения внутреннего документооборота и автоматизации учета экономической деятельности. После полного изучения проблемы мы пришли к выводу, что наиболее подходящим вариантом будет создание индивидуальной конфигурации на базе 1С. Нами было разработано техническое задание, которое включает в себя основные блоки:

Первый блок был посвящен автоматизации учета договоров, а именно доходные договоры, расходные договоры и договоры возмещения. Расскажем кратко о каждом.

Подсистема учета доходных и расходных договоров

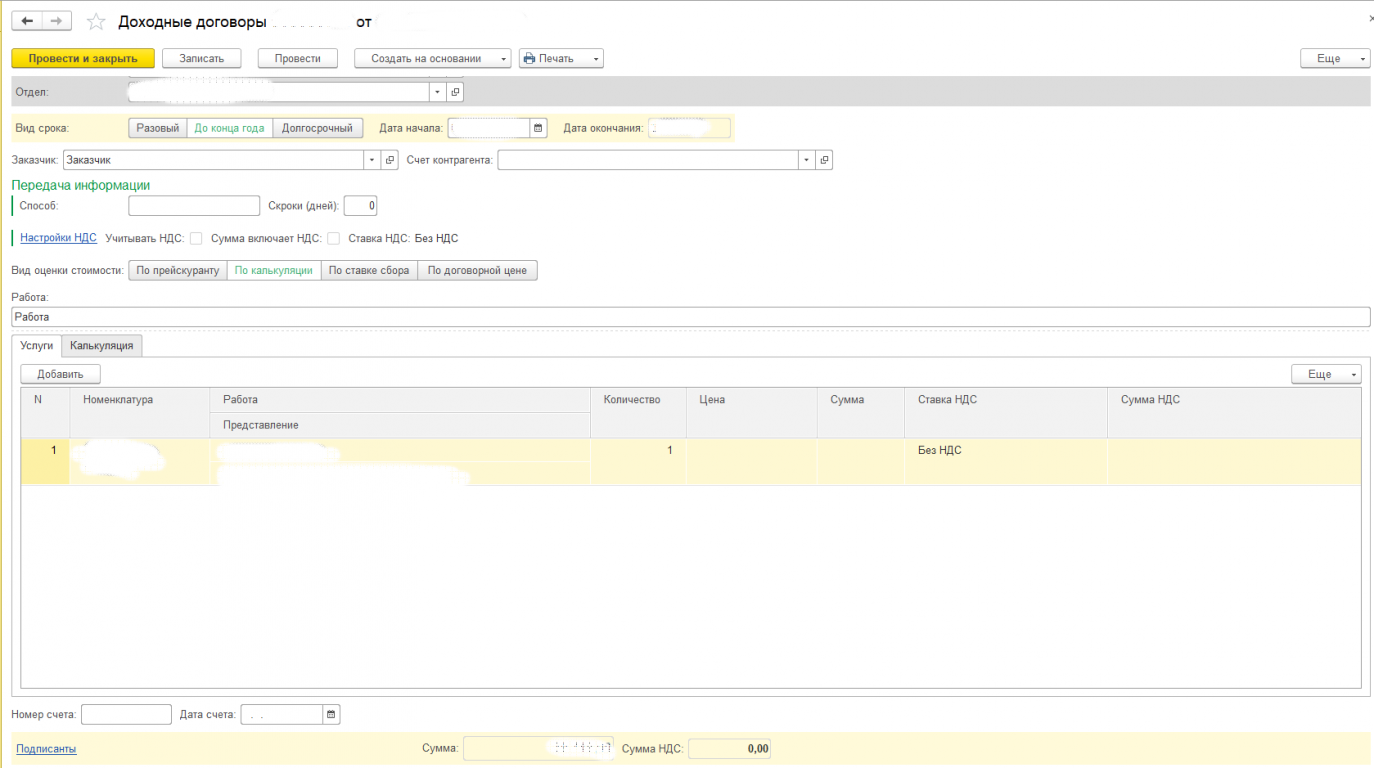

Доходный договор заключается с заказчиком на выполнение ряда работ. Работы могут содержать в себе несколько подзадач, это состав работы.

Рисунок 1. «Доходный договор. Список работ»

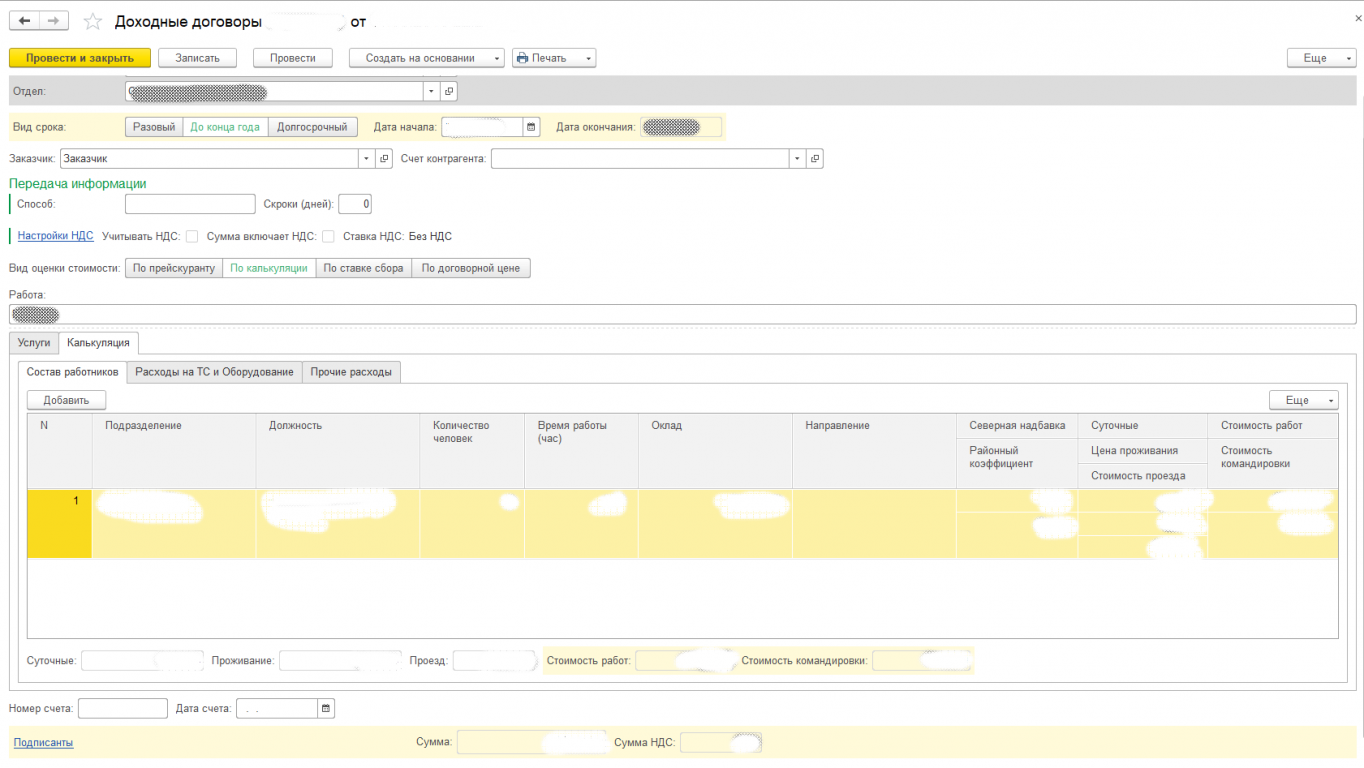

Рисунок 2. «Доходный договор Калькуляция»

Общая стоимость договора рассчитывается одним из 4 методов.

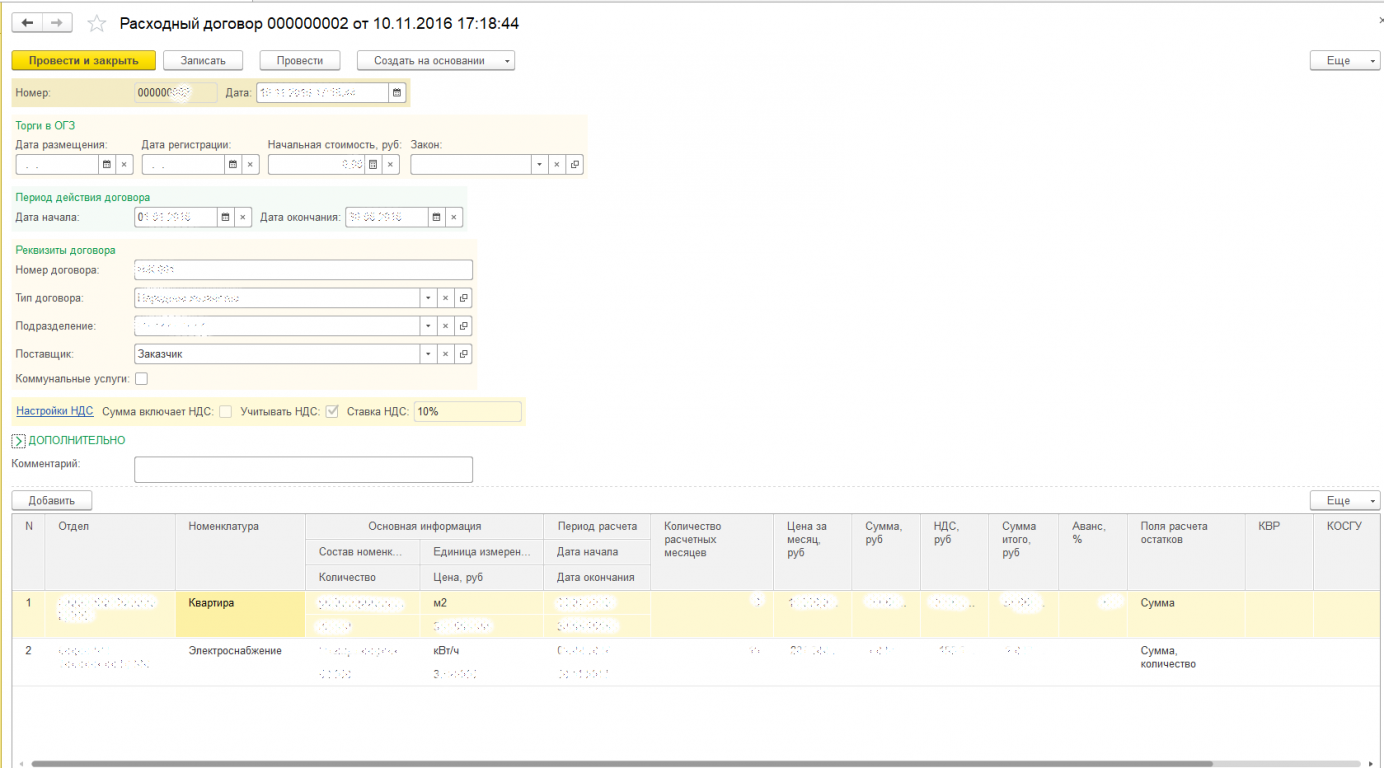

Расходный договор заключается с поставщиком услуг, например электроснабжения, отопления или аренда жилых и не жилых помещений.

Рисунок 3. Рисунок «Расходный договор»

Исполнение доходного договора (реализация)

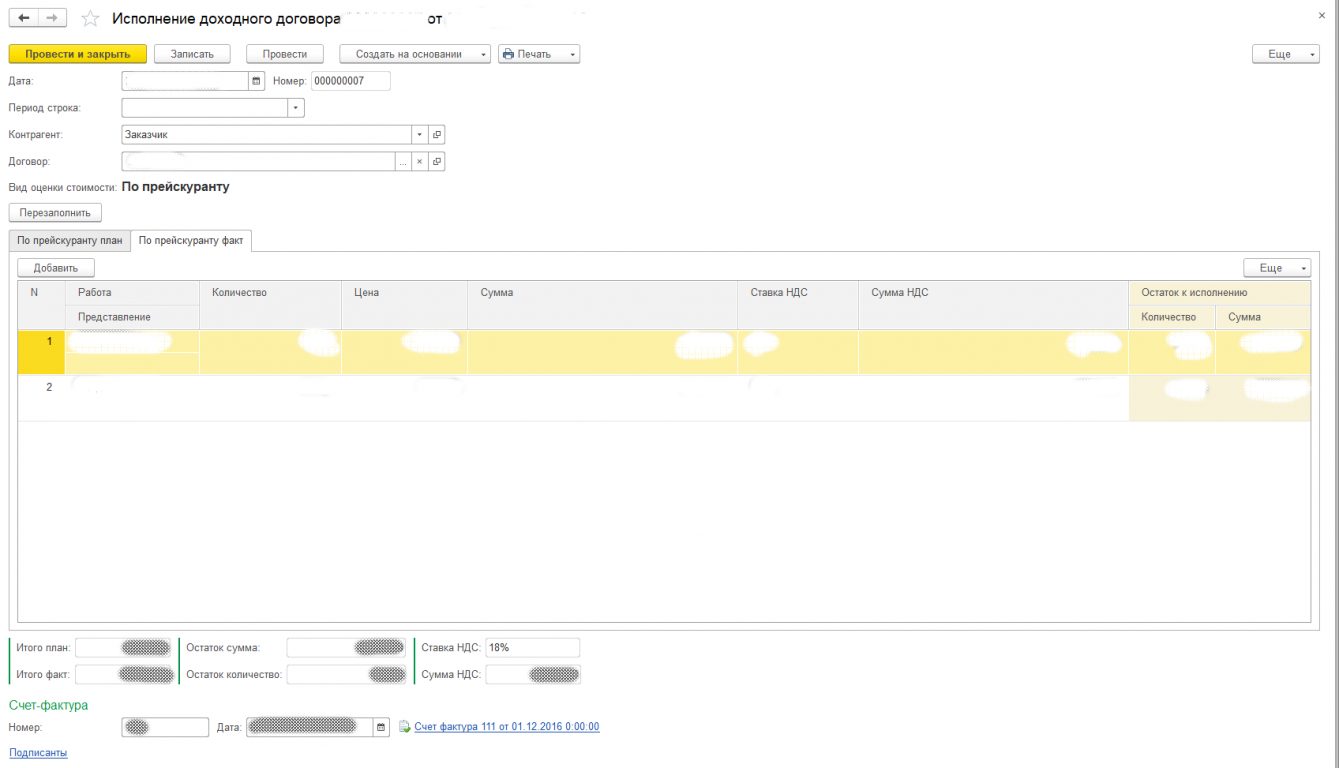

Договор исполняется одним из методов расчета указанных в самом договоре (по прейскуранту, по калькуляции, по ставке сбора, по договорной цене).

Рисунок 4 «Исполнение доходного договора» план, факт.

У Документа «Исполнение доходного договора» есть плановые показатели. Эти показатели заполняются из договора. Также есть и фактические показатели, которые рассчитываются программой или вводятся вручную. Это позволяет оперативно видеть расхождение в исполнении доходного договора, то есть разницу между планом и фактом его исполнения.

Исполнение расходного договора

Расходный договор закрывается документами «Исполнение расходного договора». У Документа «Исполнение расходного договора» также есть плановые показатели, которые заполняются из договора, и есть фактические показатели, рассчитываемые автоматически или вводимые вручную. Можно увидеть не только расхождение в исполнении расходного договора, но и по каким показателям (видам работ, услуг) имеются неисполненные обязательства.

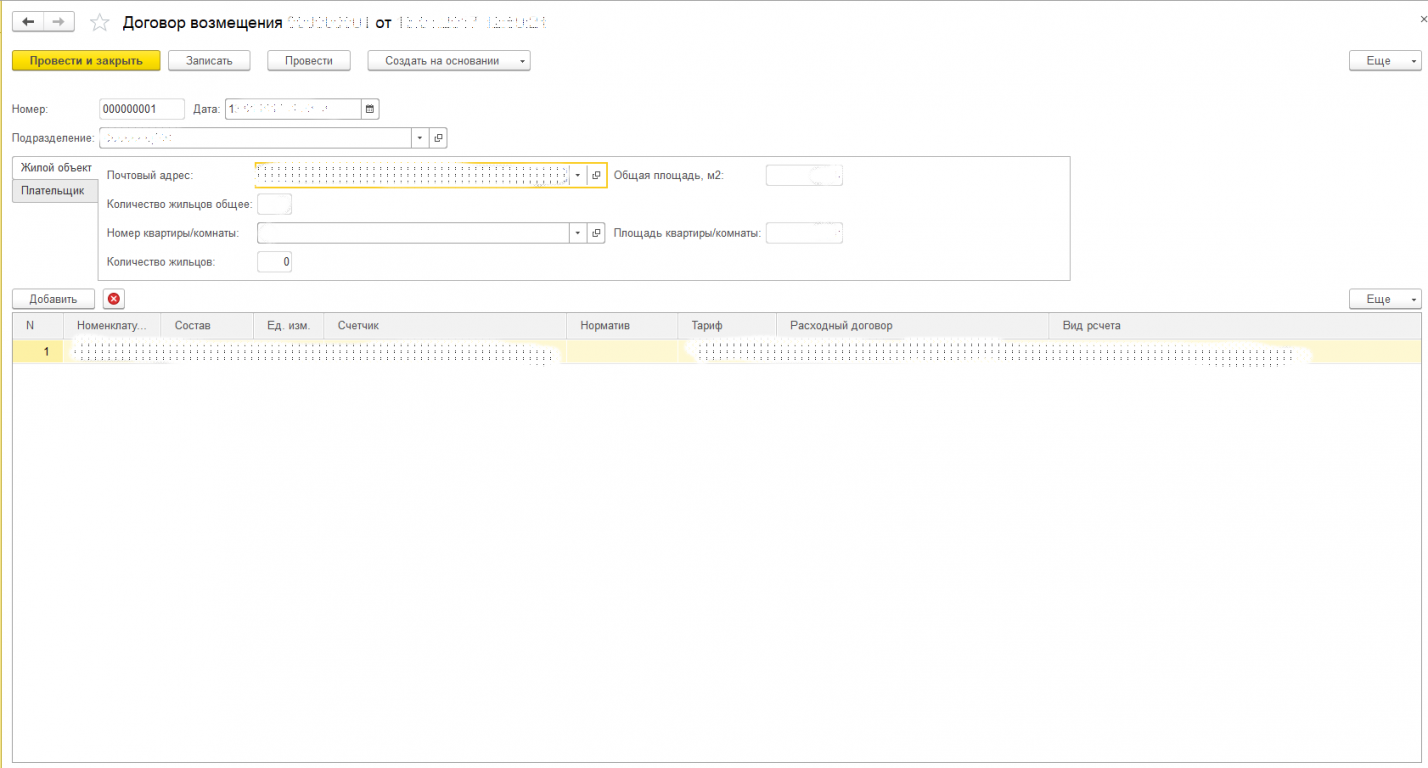

Договоры возмещения

Договоры возмещения созданы для учета расчетов с поставщиками по услугам ЖКХ и расчетов с населением (жильцами арендуемых квартир).

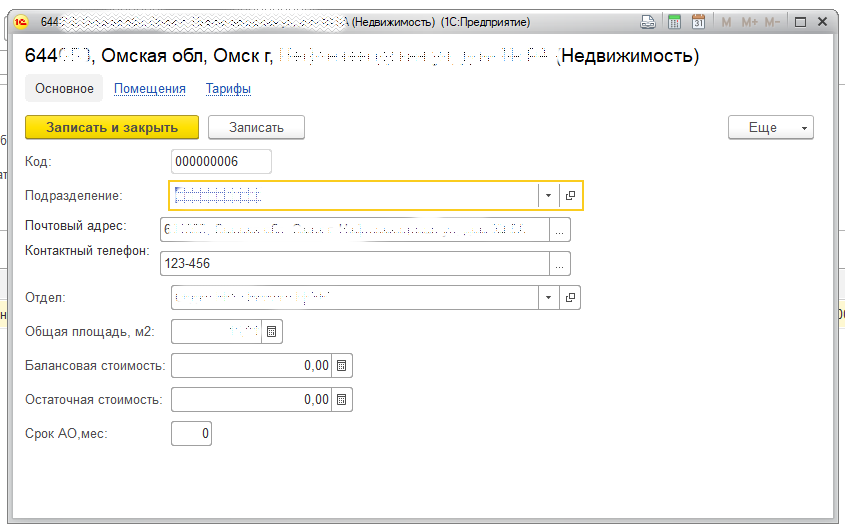

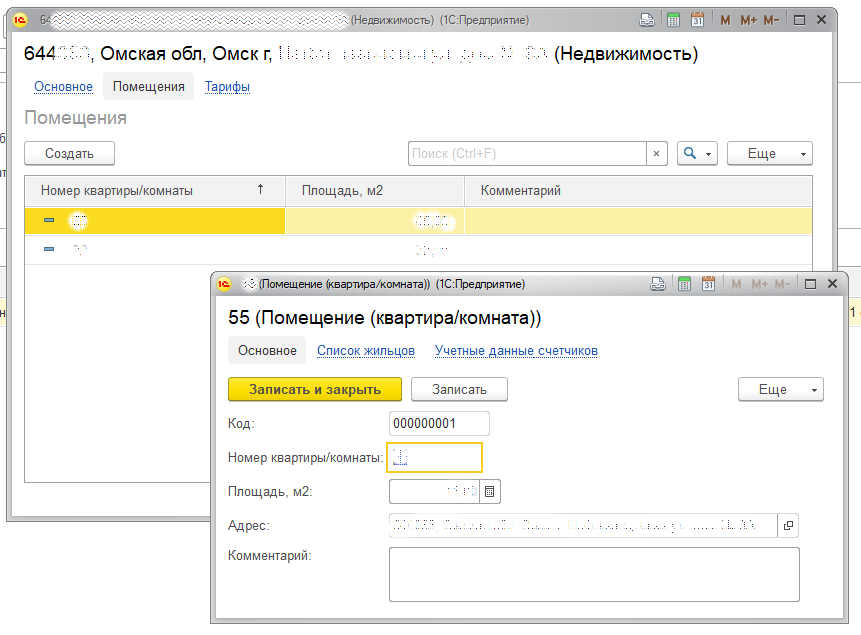

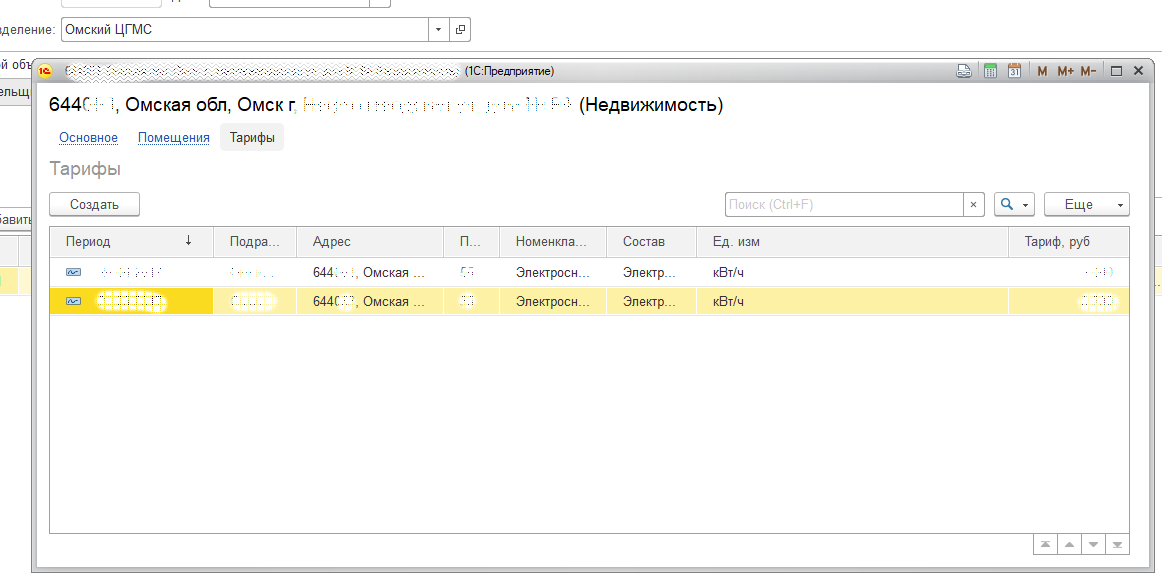

Система предполагает учет объектов недвижимости (см. рисунок 6), учет объектов возмещения (квартира комната и т.д.) (см. рисунок 7), приборов учета, т.е. счетчики света, газа, водоснабжения, тепла и т.д. (см. рисунок 8), а также учет жильцов (см. рисунок 9).

Рисунок 6. Объект возмещения (недвижимость)

Рисунок 7. Объекты (комнаты, квартиры)

Рисунок 8. Объект «приборы учета»

Рисунок 9. Объекты возмещения (список жильцов)

Все расчеты производятся согласно тарифам по объектам недвижимости. Тарифы могут быть по счетчику (при наличии счетчика) по нормативу на количество человек и т.д.

Рисунок 10. Объекты (Тарифы)

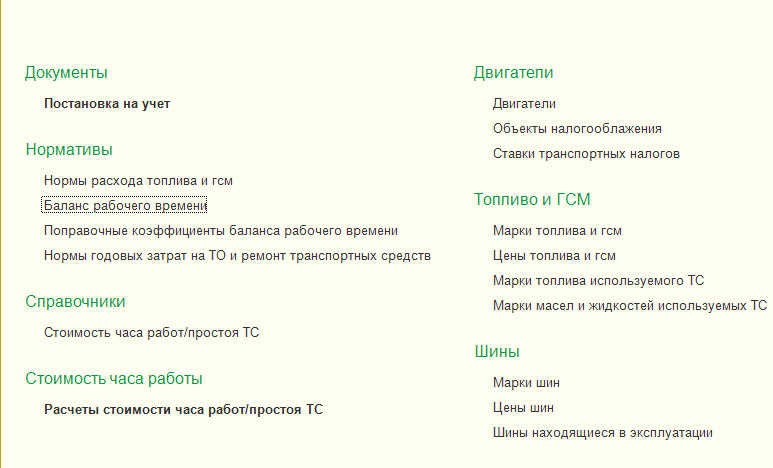

Учет транспортных средств и оборудования

Отдельная подсистема в нашей разработке отвечает за учет транспортных средств и оборудования. Данный функционал также пересекается с доходными договорами. Данные из подсистемы по учету транспортных средств участвуют при расчете доходных договоров по калькуляции. На картинке ниже приведены разделы, входящие в данную подсистему.

Рисунок 11. Учет транспортных средств в 1С

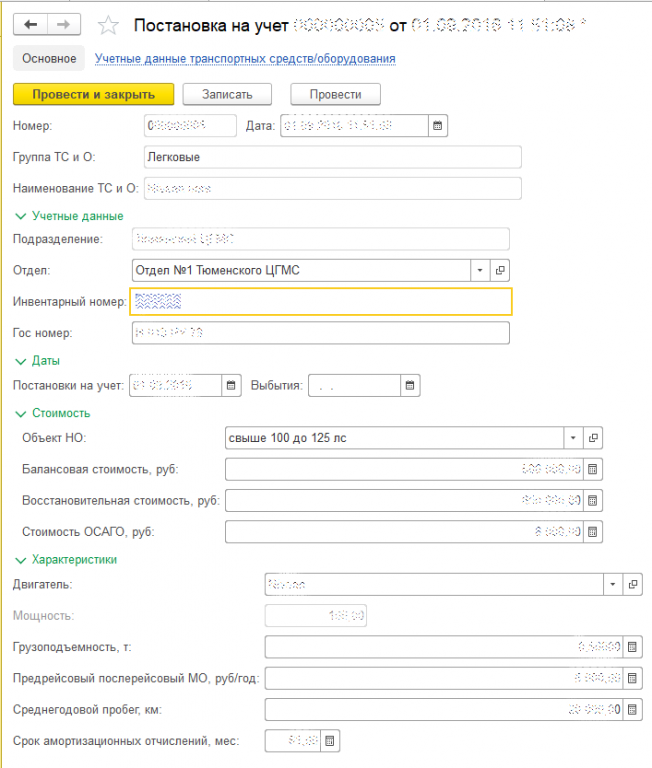

В данной подсистеме вводятся нормативы на виды транспортных средств и оборудования, нормы расхода топлива, баланс рабочего времени, нормы годовых затрат на ТО. Учет транспортных средств начинается с постановки транспортного средства на учет.

Рисунок 12. Постановка на учет ТС

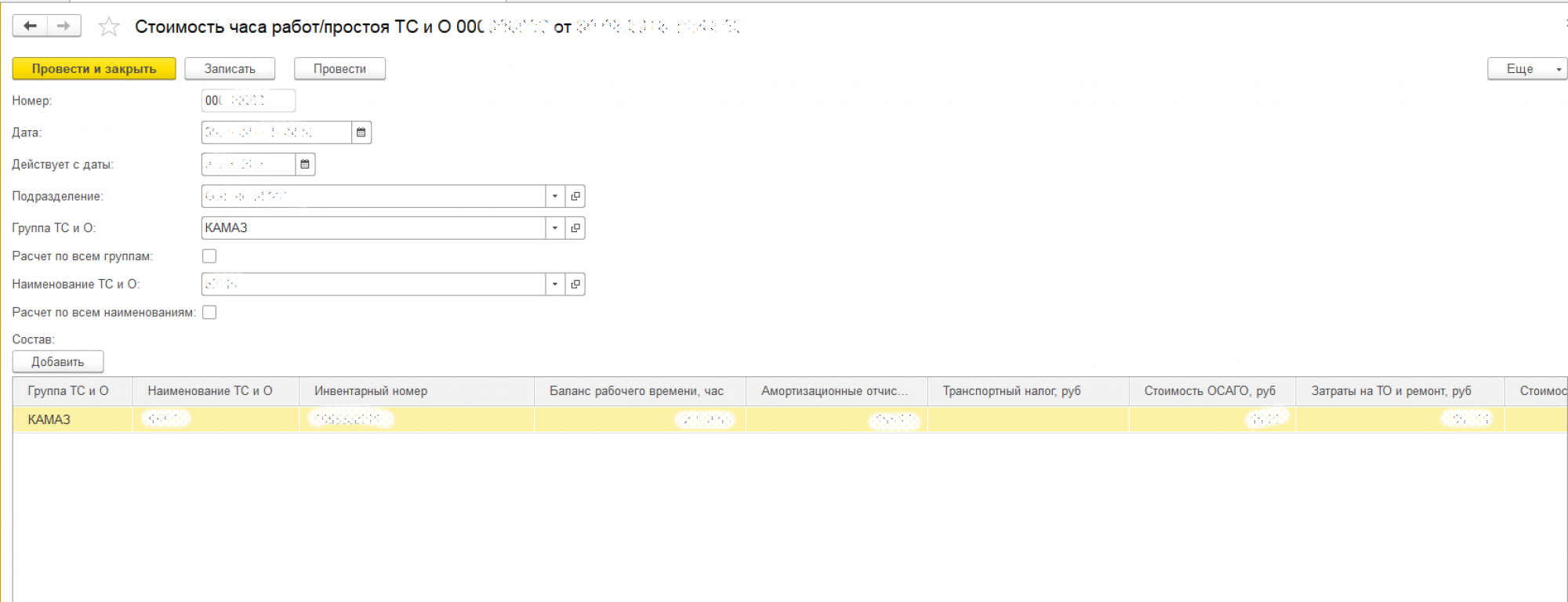

Периодически происходит расчет стоимости часа работы транспортного средства и оборудования, для этого создан специальный документ под названием «Расчет стоимости ТС».

Рисунок 13. Расчет стоимости ТС в подсистеме 1С

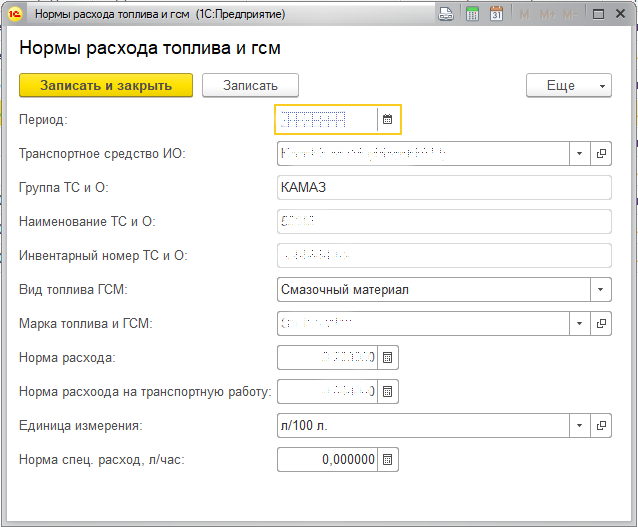

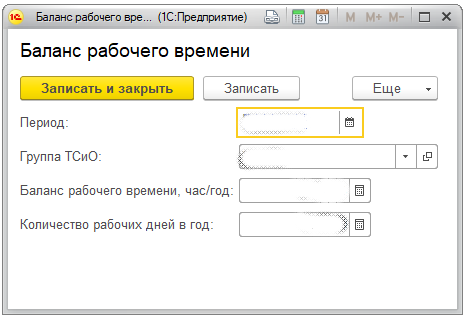

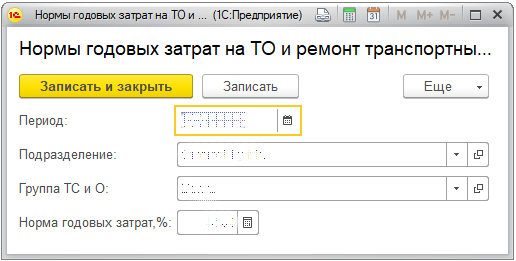

Также нашими специалистами созданы справочники для хранения справочной информации по транспортным средствам и оборудованию. Например, «Нормы расхода топлива и ГСМ» (см. рисунок 14), «Баланс рабочего времени» (см. рисунок 15), «Нормы годовых затрат на ТО и ремонт» (см. рисунок 16).

Рисунок 14. Нормы расхода топлива и ГСМ

Рисунок 15. Нормы расхода топлива и ГСМ

Рисунок 16. Нормы годовых затрат на ТО и ремонт

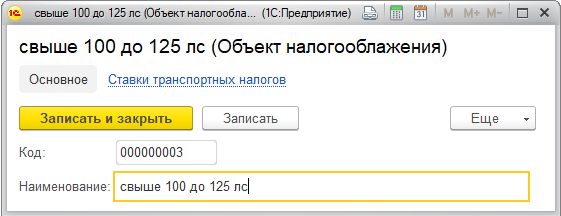

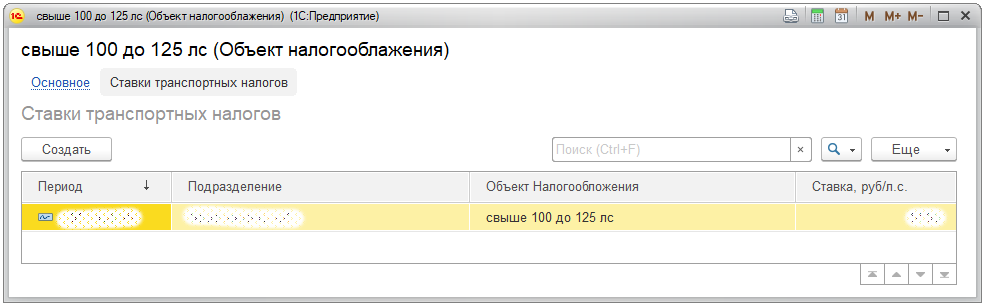

Так же при расчете стоимости часа работы оборудования применяются значения транспортного налога по виду транспортного средства.

Рисунок 17. Объекты налогообложения ТС

Рисунок 18. Ставки транспортных налогов

Подсистемы планирования расходов и доходов, планы работа и тематический план находятся в разработке, о них мы расскажем в следующее части.

Разработка данной конфигурации позволила нашему клиенту автоматизировать полный расчет стоимости всех видов работ, организовать полный учет всех объектов жилых и не жилых помещений, организовать учет транспортных средств и оборудования и отслеживать их износ. Все расчеты производятся согласно законодательству Российской федерации с применением государственных классификаторов.

Работа с договорами. На что обратить внимание

Ведение договорного документооборота является одной из ключевых задач в работе любой организации, а такой процесс, как заключение договора, требует повышенного внимания. Стоит отметить, что этот процесс включает в себя каждый шаг работы с договором, от создания и утверждения до внесения корректировок и контроля соблюдения обязательств сторон.

Полный цикл работы с договором — это сложный процесс, в который обычно вовлечены сразу несколько подразделений компании, что влечет за собой большие риски возникновения ошибок и весьма размытые сроки введения документа в силу.

Зачастую работа строится по принципу — кто свободен, тот и ответственный. Но это в корне не верно.

Правильно организованная и регламентированная работа с договорами заметно снижает эти риски, в то время как автоматизация согласования договоров полностью исключает их и делает этот процесс абсолютно прозрачным.

Зачем создавать регламент?

Но, прежде чем внедрять электронный документооборот, необходимо разработать регламент о договорной деятельности компании с такими разделами как: порядок согласования договора и сроки исполнения, ответственные лица, учет договоров, контроль соблюдения сроков. После создания подобного положения, можно приступать к выбору СЭД и автоматизации документооборота.

Регламент структурирует и четко расписывает все этапы работы с договорами, определяет ответственных лиц, регламентирует процесс согласования.

Если все сделано правильно, то в организации:

При этом можно поручить подготовку договоров специальному отделу, группе специалистов или по каждой сделке ответственными будут разные лица, например, менеджеры по продажам будут работать каждый со своим кругом клиентов.

Второй вариант более гибкий, т.к. можно дать менеджерам определенные права менять условия доставки, размер скидки и другие параметры, чтобы привлечь клиента.

Какой бы подход вы не выбрали, но в итоге все равно все контракты будут собираться в одном месте, к примеру, в бухгалтерии, или у руководителя подразделения. Их хранение — это тоже часть бизнес-процесса.

Независимо от организационных особенностей, необходимы единые для всех сотрудников правила и инструкции по работе с договорами. Ограничение прав и обязанностей отдельных работников — юрист будет рассматривать договор с точки зрения права, главбух — с финансовой точки зрения и налогообложения и т.д.

Стоит также определить, кто принимает окончательное решение и подписывает договор. Причем можно разделить разные виды сделок — с поставщиками, покупателями, на услуги связи, по командировкам и т.д.

Проще всего собрать все правила в едином документе, например. в Положении по договорной работе.

С чего начать?

В Положении предусмотрите несколько разделов:

По каждому этапу должен быть назначен ответственный, который будет вести учет, координировать работу и следить за исполнением.

Когда вы подготовили регламент, можно переходить к составлению стандартных форм, которые будут универсальны и могут использоваться без специального согласования.

В таком договоре можно сразу установить обычные условия для клиентов, например — срок поставки товара 10 рабочих дней, транспортные расходы за счет покупателя, 100% предоплата. Если какие-то условия будут меняться, их необходимо согласовать по регламенту.

Не забудьте о деталях

Определите формат проекта договора. Изначально ведь не обязательно иметь бумажный оригинал или электронный договор, достаточно обычного файла, составленного в Word или pdf.

Обговорить алгоритм действий на случай, если не получается прийти к единому мнению по тексту договора.

Если у вас есть юридический отдел или юрист, то, скорее всего он и сам знает, что делать. Если нет — постарайтесь обратить внимание на некоторые важные особенности:

Чем вы рискуете, заключая договор: ТОП рисков и способы, как их избежать

Если ваш контрагент ненадежен, то вам грозит в лучшем случае запрос на целую кучу документов, в худшем — серьезные финансовые потери и доплата налогов.

Пример преамбулы договора: ООО «Спутник», в дальнейшем именуемое Поставщик, в лице коммерческого директора Иванова И.И., действующего на основании доверенности № 456 от 01 февраля 2021 года, и ООО «Петров и Ко», именуемое в дальнейшем Покупатель, в лице менеджера Сидорова С.С., действующего на основании Приказа № 6 от 31 декабря 2020 года.

У предоставленных полномочий есть границы и сроки. Допустим менеджер может подписывать договор, но не имеет право вносить в него изменения, а его доверенность действует только 1 месяц.

Доверенность должна содержать данные о доверителе и доверенном лице, иметь номер и дату, срок действия.

В чем же плюсы СЭД?

Согласование договора является ключевым этапом при автоматизации электронного документооборота. В первую очередь, этот процесс должен быть основан на положении о договорной деятельности, включающем в себя список уполномоченных лиц, последовательность в движении договора и сроки его согласования.

На этом этапе система автоматически рассчитывает маршрут движения договора. Для этой работы СЭД использует матрицу согласования и визирования, с помощью которой система определяет документ по таким признакам как вид договора, ответственные лица, тип контрагента и т.д.

При ручном ведении договора время на его конечное утверждение равняется тому времени, которое требуется для утверждения каждым из ответственных лиц или отделов. Согласование договоров при помощи СЭД автоматизирует этот процесс и рассылает требующий утверждения договор по всем согласующим сотрудникам одновременно или в той последовательности, которая необходима. Это значительно упрощает процесс согласования.

После учета и внесения всех предложенных исправлений, договор снова выходит на тот же цикл согласования. Как только документ согласован, он отправляется на утверждение руководителю организации.

Поддержка работы с электронной подписью и интеграция с Диадок позволяет максимально ускорить подписание договора вашим контрагентом.

Подводя итоги, можно сказать, что автоматизация договорного документооборота делает работу с договорами максимально удобной и эффективной, значительно сокращает время работы с каждым из них и повышает уровень безопасности работы с документами.

С документами могут работать сразу несколько сотрудников, даже если они находятся на удаленке.

Заключение договоров и налоговые риски: о чем нельзя забывать

В основе договорных отношений налогоплательщиков лежат два стратегически важных вопроса: насколько содержание договора совпадает с его формой и осуществляется ли на практике все то, что предусмотрено договором? В идеале форма и содержание договора должны совпадать, а все написанное в договоре исполняться. Но есть и другие важные детали.

Общие требования к взаимодействию по любой форме договора

Главная проблема, с которой сталкивается налогоплательщик в рамках договорных отношений, — это подтверждение обоснованности налоговой выгоды. Ведь согласно Постановлению Пленума ВАС РФ от 12.10.2006 № 53 налоговая выгода может быть признана необоснованной. В частности, это может произойти в случаях, когда для целей налогообложения учтены операции не в соответствии с их действительным экономическим смыслом (форма сделки должна соответствовать содержанию) или учтены операции, не обусловленные разумными экономическими или иными причинами (целями делового характера).

В соответствии с Постановлением Пленума ВАС РФ от 12.10.2006 № 53 факт нарушения контрагентом налоговых обязанностей сам по себе не является доказательством получения налогоплательщиком необоснованной налоговой выгоды. То есть налоговые проблемы контрагента не являются проблемами налогоплательщика. Но есть два исключения:

Письмо ФНС России от 23.03.2017 № ЕД-5-9/547@ обозначило важную проблему — формальный характер сбора налоговыми органами доказательной базы в целях подтверждения фактов получения налогоплательщиками необоснованной налоговой выгоды: «Налоговые органы, не оспаривая реальность осуществления хозяйственной операции с контрагентом, подтвержденной первичными документами, ограничиваются выводами о недостоверности таких документов, основанными только на допросах руководителей контрагентов, заявивших о своей непричастности к деятельности организаций, или на результатах почерковедческих экспертиз».

Впервые письмо ФНС обозначило, что налоговым органам особое внимание необходимо уделять оценке достаточности и разумности принятых налогоплательщиком мер по проверке контрагента. В письме ФНС подробно описано, как это должно происходить на практике.

Анализируя действия налогоплательщика, налоговая:

– оценивает обоснованность выбора контрагента;

– проверяет, отличался ли выбор контрагента от условий делового оборота или установленной самим налогоплательщиком практики осуществления выбора контрагентов;

– выясняет, каким образом оценивались условия сделки и их коммерческая привлекательность, деловая репутация, платежеспособность контрагента, риск неисполнения обязательств, наличие у контрагента необходимых ресурсов (производственных мощностей, технологического оборудования, квалифицированного персонала) и соответствующего опыта;

– смотрит, заключались ли налогоплательщиком сделки преимущественно с контрагентами, не исполняющими своих налоговых обязательств.

Что может насторожить налоговые органы:

Какие документы запрашивает налоговая у налогоплательщика:

Наличие у налогоплательщика перечисленных документов в значительной степени снижает риски возникновения претензий со стороны налоговых органов. Проблемы могут возникнуть в том случае, когда у налогоплательщика отсутствует выверенная система проверки контрагента, системный подход.

Документальное обоснование выбора контрагента

В случае налоговой проверки придется доказать, что в компании установлен порядок взаимодействия с контрагентом. Для этого нужно разработать специальный документ — это может быть «Положение о проведении мероприятий по проявлению должной осмотрительности и осторожности».

В документе следует описать, как вы вступаете в первичный контакт с контрагентами, какие действия для этого совершаете, как они грейдируются в зависимости от размера и важности контрагента. Особое внимание уделите действиям по мониторингу контрагентов после заключения сделки и выполнения условий.

Из документа может следовать, что контрагенты делятся на несколько групп в зависимости от их важности — критериями могут быть объем закупок, важность для реализации проектов и др. Главное, чтобы объем мероприятий по выяснению надежности и добросовестности контрагента зависел от масштабности сделки.

Для тех, кто входит в первую группу, может быть предусмотрен минимальный список мероприятий. А для третьей группы, наоборот, максимальный. Групп может быть и больше.

Далее в документе уместно описать наборы контрольных мероприятий для каждой группы. Здесь нужно исходить из принципа: чем больше предполагаемых взаимодействий с контрагентом, тем выше потенциальный налоговый риск и тем больше контрольных мероприятий вы должны осуществлять. Поэтому помимо стандартных проверочных действий можно описывать и специфические мероприятия, принятые в компании.

Важная часть положения — требования и обязательства по мониторингу контрагента после заключения сделки.

Цель документа — фиксация правил, в которых раскрывается, как вы проявляете должную осмотрительность. Для налоговиков важно усердие компаний в этом вопросе.

Неважно, какой контракт вы заключаете, важно — с кем именно вы его заключаете. Взаимоотношения с контрагентами влекут ряд других налоговых аспектов, которые уже не связаны с добросовестностью поставщика. Если есть контракт, значит, он влияет на налоговые обязательства налогоплательщиков.

Когда между двумя организациями сделки осуществляются не по рыночным ценам, возникают две проблемы:

Документирование договорных отношений

Проблем не возникнет, если реальные отношения с контрагентом выражены заключенными договорами, а бизнес-процессы фактически задокументированы. Например, в договоре о поставке описывается взаимодействие между покупателем и поставщиком. В зависимости от поставляемого товара видно, что в рамках договора оформляются заявки на отгрузку товара, утверждается транспортный тариф и многое другое, что свидетельствует о реальном бизнес-процессе.

Таким образом, если в договоре описаны фактические отношения, то обязательно остаются «следы» в виде накладных, договоров, актов и других доказательств реальной деятельности.

В данном случае работает правило: чем больше доказательств того, что предусмотренный в договоре порядок взаимодействия реализовывался, тем больше оснований утверждать, что сделка действительно была.

Согласно ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ, каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие места факты хозяйственной жизни, в том числе лежащие в основе мнимых сделок.

К таким документам предъявляются конкретные требования:

Законодательные нововведения

Федеральный закон от 18.07.2017 № 163-ФЗ ввел новые статьи, связанные с налоговыми выгодами. В частности, в нем говорится о том, что не допускается уменьшение налоговой базы или суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни, об объектах налогообложения, подлежащих отражению в налоговом и бухгалтерском учете либо налоговой отчетности налогоплательщика. По имевшим место сделкам налогоплательщик вправе уменьшить налоговую базу и сумму подлежащего уплате налога при соблюдении одновременно следующих условий:

В данном случае прямо говорится о том, что налогоплательщик должен внимательно смотреть за фактами хозяйственной жизни. И если эти факты выдуманные, то никакого уменьшения налоговой базы не будет. Кроме того, необходимо понимать, что сделка должна быть совершена с лицом, которое может являться стороной договора, то есть необходимо подтверждение полномочий того, с кем заключается сделка.

Федеральный закон от 18.07.2017 № 163-ФЗ указывает также и на другой важный аспект: не могут рассматриваться неправомерным в качестве самостоятельного основания для признания уменьшения налогоплательщиком налоговой базы и суммы подлежащего уплате налога:

Еще один новый документ, на который стоит обратить внимание, — это совместный документ ФНС и Следственного комитета России «Методические рекомендации Следственного комитета России «Об исследовании и доказывании фактов умышленной неуплаты или неполной уплаты сумм налога (сбора)» (Письмо ФНС от 13.07.2017 № ЕД-4-2/13650@). В нем приводится перечень вопросов, которые проверяющие из ФНС должны задавать руководителю: кто несет ответственность за количество и качество поставляемых товарно-материальных ценностей, услуг, работ; кто принимает первичные документы от поставщика и подписывается

в документе; где происходит принятие товаров по документу; кто в обязательном порядке должен присутствовать при принятии товаров. Ответы на все эти вопросы должны содержаться в договоре.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.